目次

1)事業会社に浸透してきた「トランジション債」と「サステナビリティ・リンク債」

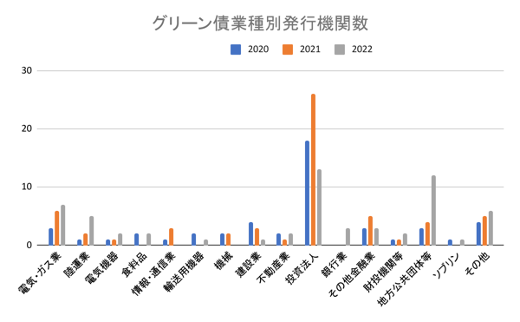

2)「グリーン債」は地方自治体が活発に起債。”グリーニアム”が顕在化

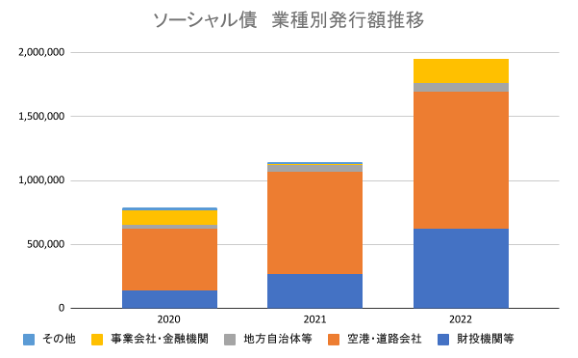

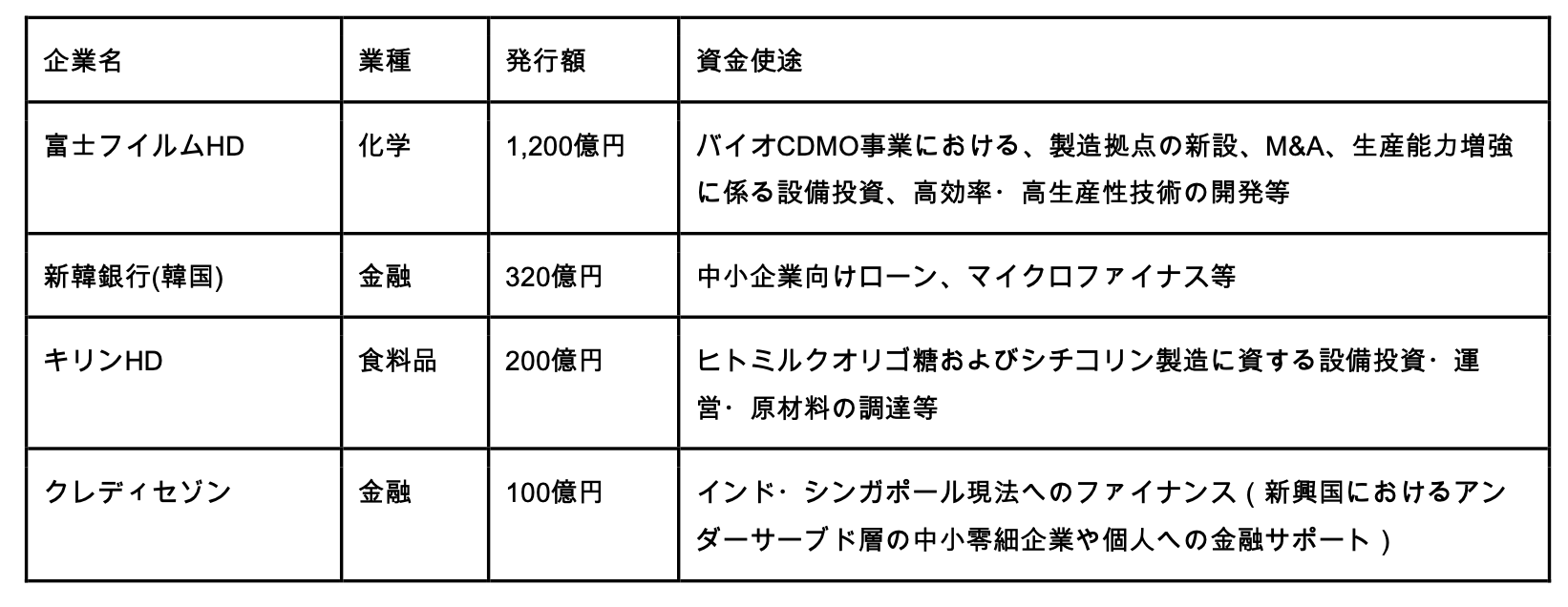

3)公企業が中心の「ソーシャル債」。海外政府がサムライ債を発行した「サステナビリティ債」

4)今後のSDGs債市場:参加者増加への期待

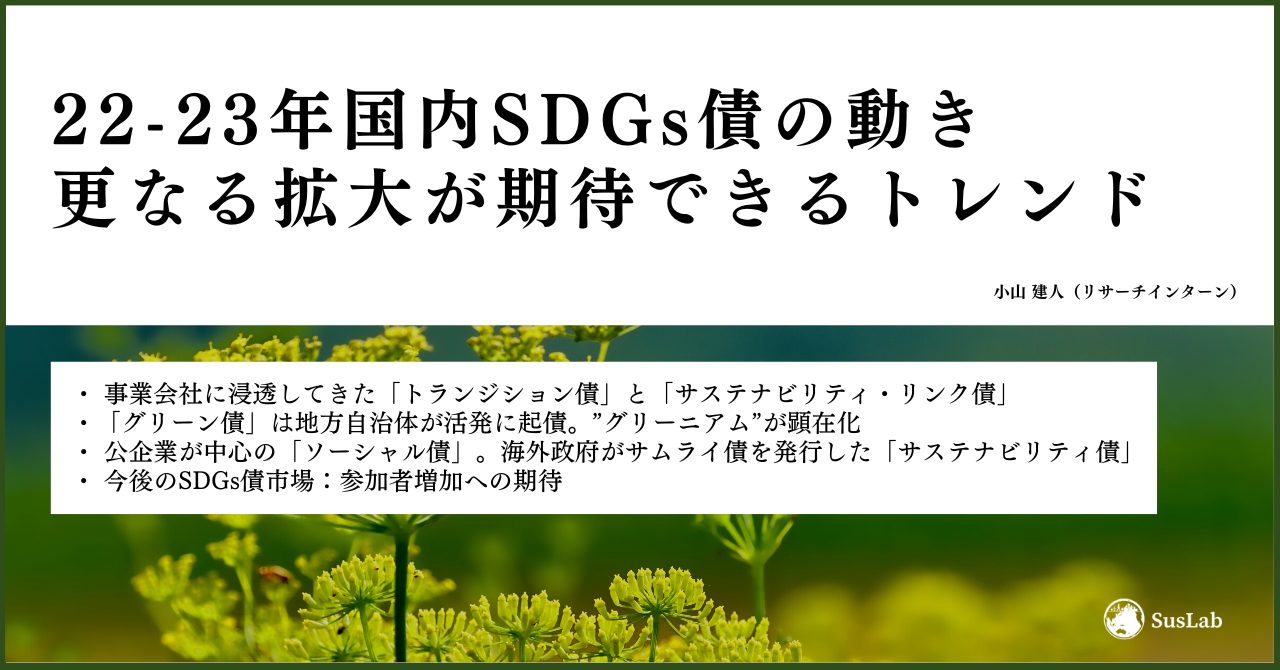

2022年は不安定な国内債券市場にあって、SDGs債は発行総額約4.4兆円と前年から1.5兆円の大幅増加。民間企業が発行したSDGs社債の総額も前年から+5,000億円の1.7兆円となり、発行された全社債の25%をSDGs債が占めるまでに拡大した。グリーン債以外のSDGs債も浸透し、発行体も様々で市場参加者が増加している。2023年は1月こそSDGs債発行総額は前年同月を下回ったが、引き続き発行体・投資家ともにSDGs債への関心は高く、これまで発行がなかった企業からの起債も含め、更なる市場拡大が期待される。

出所:日本証券業協会

1)事業会社に浸透してきた「トランジション債」と「サステナビリティ・リンク債」

事業会社が発行するSDGsのうち最も発行額・発行企業数が多いのはグリーン債であるが、近年はグリーン債とは異なるプロジェクトを対象とするものや、資金使途を定めないSDGs債も普及している。

トランジション債はグリーン債の対象とはならないが、低炭素経済社会等に移行するためのプロジェクトを資金使途とする債券である。2021年に日本郵船が国内初の発行、2022年は13機関が総額3,200億円を発行した。発行体はいずれも事業会社で、電力・ガス会社等の高効率/ゼロエミッション火力発電や、鉄鋼会社での製鉄プロセス効率化・脱炭素化などを使途とする発行などがあった。

また日本航空は「省燃費性能の高い最新鋭機材(A350・787など)への更新」を資金使途とするトランジション債を発行。本邦航空会社としては初の航空機材への投資を資金使途としたSDGs債の発行であった。

環境負荷低減に資するプロジェクトのファイナンスとして徐々に浸透しており、これまでグリーン債の発行が難しかった企業が今後、起債することが期待される。

サステナビリティ・リンク債は資金使途は定めず、発行体が事前に設定したESG目標(SPT)の達成状況に応じて財務的・構造的に変化する可能性のある債券である。2020年にヒューリックが国内初のサステナビリティ・リンク債を発行。2021年は6機関が1,100億円、2022年には12機関が総額2,940億円を発行した。資金使途が限定されないこともあり、様々な業界で発行実績があり、2022年には地方自治体として初めて滋賀県がサステナビリティ・リンク債を発行した。

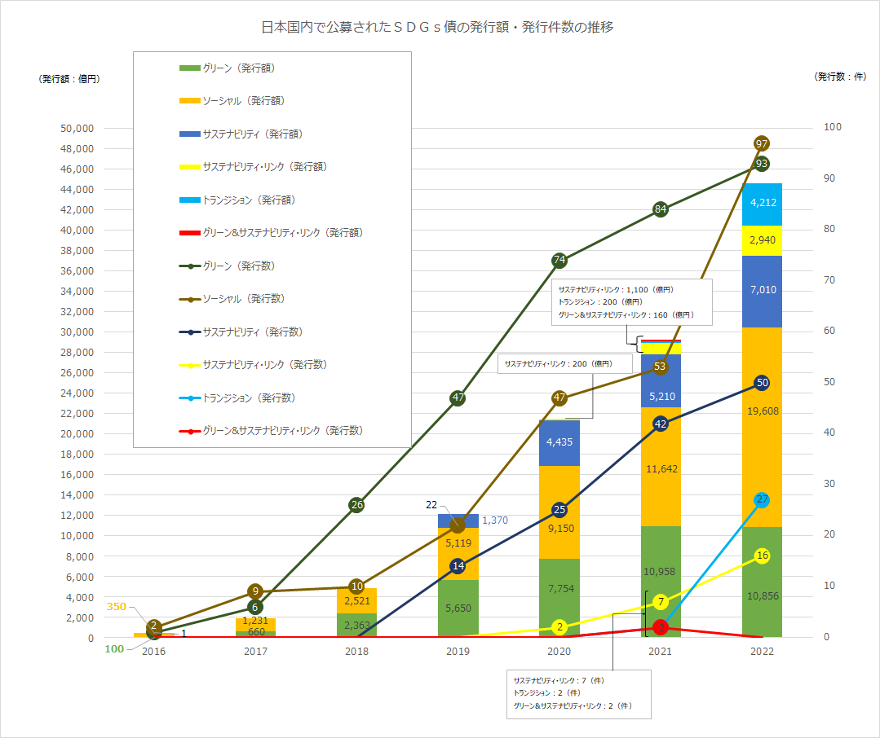

設定する目標は温室効果ガス(GHG)排出量削減が最も多いが、女性管理職比率などを挙げるケースもある。目標未達時のペナルティについては、以前は債券金利のステップアップが多かったが、最近は環境関連団体等への寄付や排出権購入が多くなっている。

2022年に国内で発行されたサステナビリティ・リンク債

出所:各社プレスリリースよりサステナブル・ラボ作成

2)「グリーン債」は地方自治体が活発に起債。“グリーニアム”が顕在化

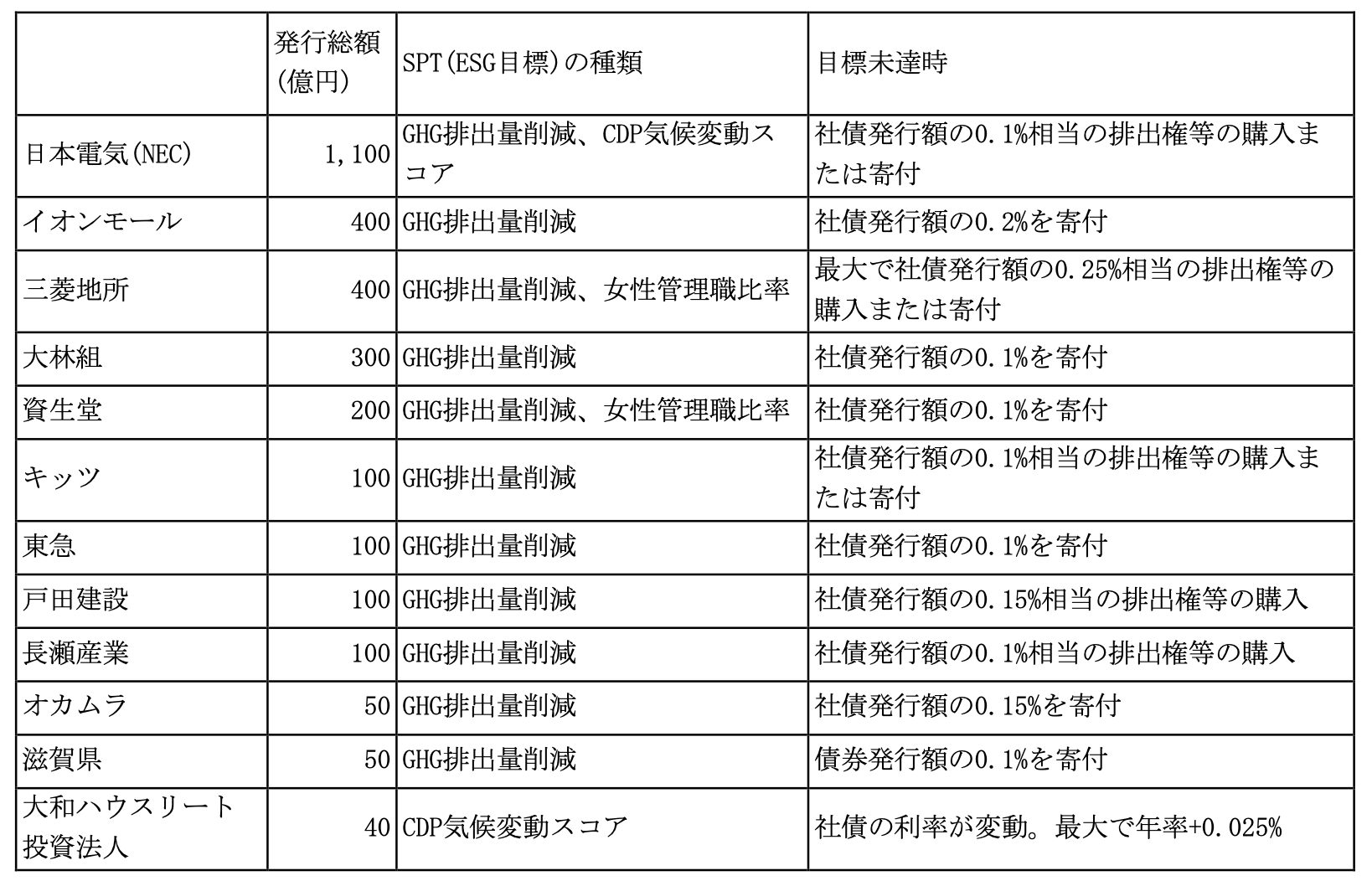

国内グリーン債の2022年発行総額は約1兆1,000億円で2021年比約100億円減となり、初の前年比減少となった。①2021年はNTTファイナンスから3,000億円の巨額発行があったこと、②財投機関である住宅金融支援機構からの発行額減少、③J-REITの発行機関数減少などが発行総額減少の要因。

一方、地方自治体からの積極的な起債が目立った。兵庫県、愛知県、三重県、静岡県などが初のグリーン債を発行。2023年に入ってからも大阪市、福岡市が相次いで発行しており、引き続き地方自治体からの起債に注目が集まる。事業会社も幅広い業種から発行されており、発行機関数も増加している。足元、発行額が大きい業界は電力会社(再生可能エネルギー等)、鉄道(グリーン適格新型車両等)、不動産(グリーンビルディング等)。2022年はJ-REITからの発行が減少したが、不動産業界でのグリーンファイナンスの需要は落ちていないものと想定され、今年はJ-REITからの発行が再び増加するかにも注目が集まる。

出所:日本証券業協会

出所:日本取引所グループよりサステナブル・ラボ作成

グリーン債を巡っては、同じ条件の通常の債券に比べて債券価格が高く(利回りが低く)なる「グリーニアム」の有無などが議論される。2022年10月に条件決定した三重県が発行したグリーン債が、同日同じ条件決定した他の地方債よりも0.01%利回りが低く、明らかなグリーニアムが発生したと捉えられた。海外では欧州中央銀行(ECB)などから、社債市場においてグリーニアムが確認されているとの研究結果も出ている。発行体にとっては割安で資金調達できて発行のインセンティブになる半面、投資家側が割高なグリーン債への投資に今後どのようなスタンスで取り組むかが注目される。

グリーニアム(Greenium)とは

「グリーン」「プレミアム」をあわせた造語。発行条件が同じである他債権と比べ、グリーン債の価格が高くなり、利回りは低くなる現象のこと。

3)公企業が中心の「ソーシャル債」。海外政府がサムライ債を発行した「サステナビリティ債」

ソーシャル債の発行は公企業(高速道路会社等)や財投機関によるものが中心であり、1発行体あたりの発行額が大きいため、発行総額はグリーン債よりも多くなっている。事業会社に限れば富士フイルムHDが1,200億円の大型起債を行ったが、それを含めても総額で1,820億円にとどまり、他のSDGs債と比較して規模は大きくなっていない。

出所:日本取引所グループよりサステナブル・ラボ作成

2022年 主な事業会社・金融機関によるソーシャル債

出所:各社プレスリリースよりサスティナブル・ラボ作成

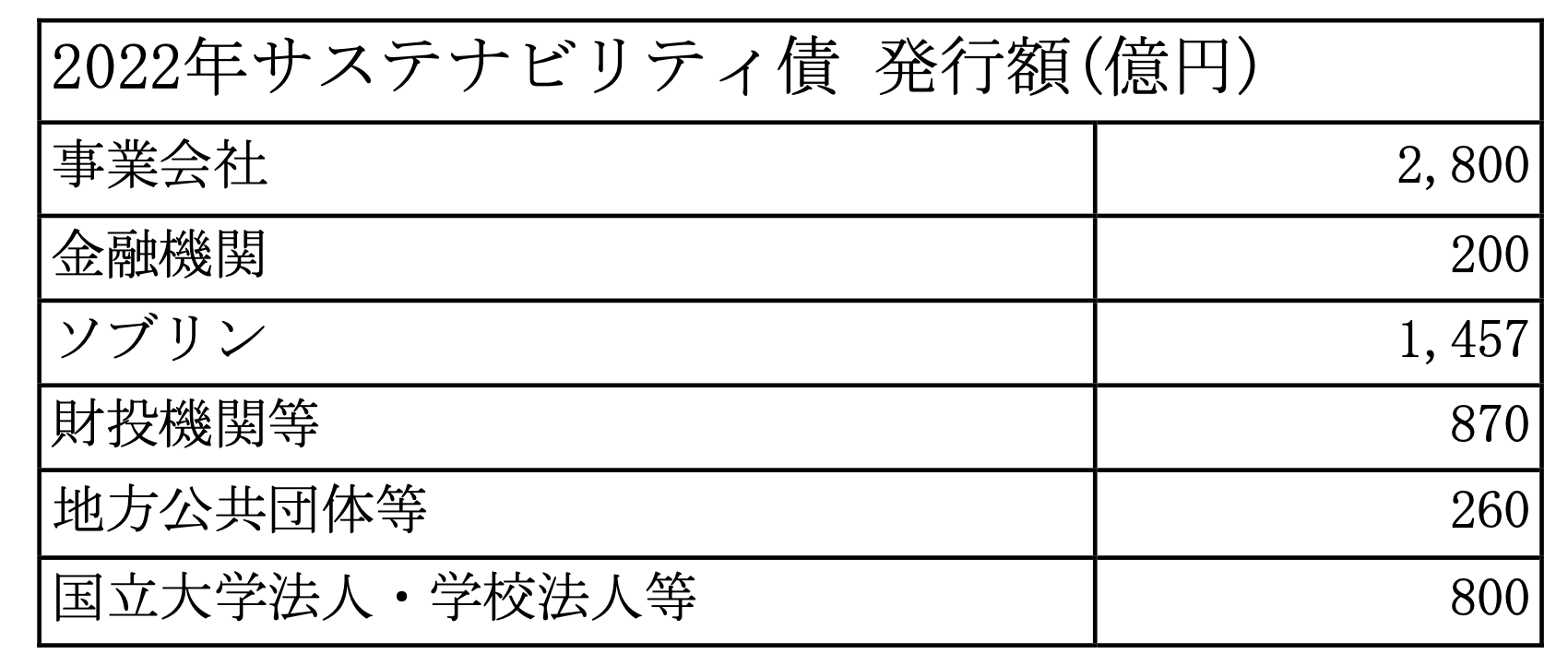

サステナビリティ債の発行額は2019年:1,370億円から、2020年:4,435億円、2021年:5,210億円と拡大を続け、2022年の発行総額は7,010億円に達した。特に2022年はフィリピン(701億円)およびメキシコ(756億円)の両政府が外国政府としては初となる円建てサステナビリティ債を発行し、全体の発行額を押し上げた。

出所:日本取引所グループよりサステナブル・ラボ作成

事業会社からの発行は計9社。KDDI、ソフトバンク、トヨタ自動車、JR東日本、日本ハム、エア・ウォーター、鹿島建設など様々な業界から、GHG排出量削減に係るプロジェクトやそれぞれの分野における次世代技術への投資などを資金使途とした発行があった。

4) 今後のSDGs債市場:参加者増加への期待

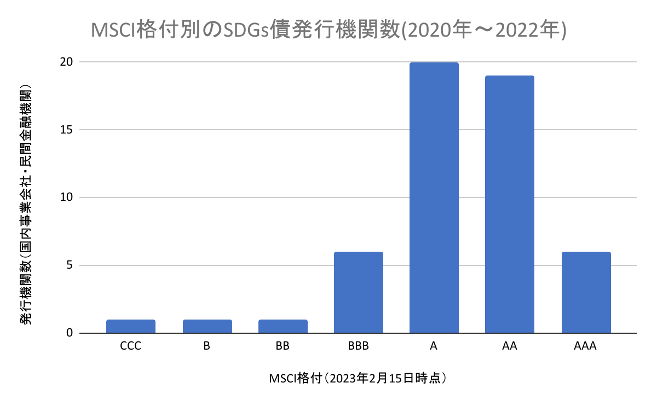

これまでにSDGs社債を発行した企業を見ると、サステナビリティへの取り組みで既に外部から高い評価を受けている「サステナビリティ先進企業」にやや偏っているように見受けられる。しかし既に述べたように様々な種類のSDGs債が出てきており、これまで対象とならなかった資金使途や、発行が難しかった企業・業態でもSDGs債発行のチャンスが増えている。今まで実績がない企業も新たにSDGs債市場に参加し、更に国内のSDGs市場が活性化することを期待する。

出所:日本取引所グループ、「TERRAST β」

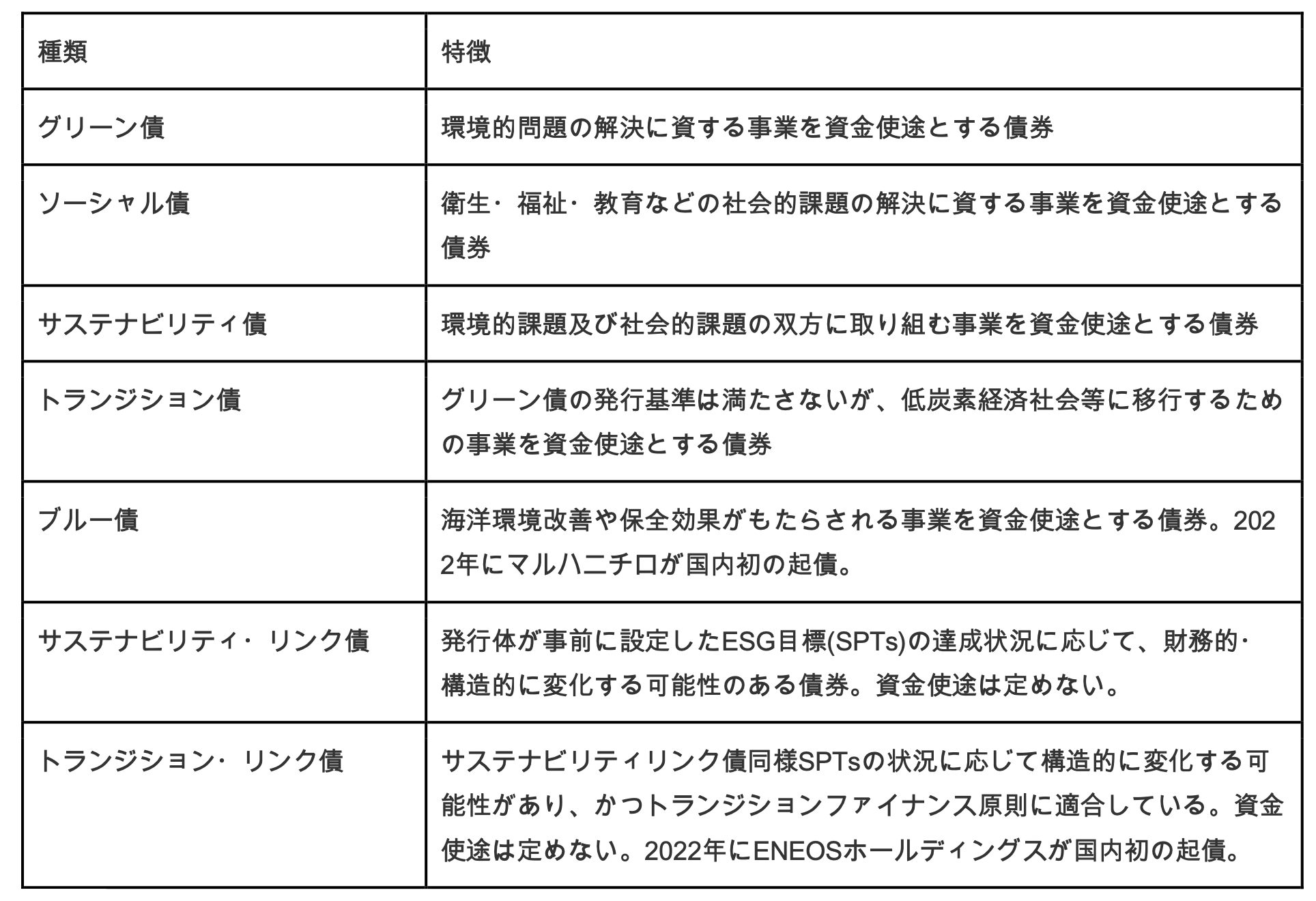

(参考)国内で発行されている主なSDGs債

小山建人(リサーチインターン)

住友生命保険にて資産運用業務に従事。クレジットアナリストとして、融資や海外社債投資の実行審査・与信判断を担当。その後、HEC ParisにてMBAを取得するため渡仏。サステナブル・ラボではインターンとしてリサーチ業務に従事。

■金融機関・コンサルティングファーム・経営企画向け非財務データバンク

「TERRAST(テラスト)β」

■事業会社向け、ESG/SDGsの見える化ツール

「TERRAST for Enterprise β(T4E)」