目次

1)電気自動車生産予想台数および研究開発と株価との相関

2)電気自動車への取り組み・財務レバレッジのクレジット評価への影響

3)各企業の電気自動車への取り組み

4)まとめ

主要自動車メーカーにおいては、電気自動車の生産台数計画と株価との相関が見られ、また、研究開発への積極姿勢が株価に繋がっていることが示唆される。クレジット評価においては、足元の財務レバレッジの悪化が必ずしも信用格付の低下を招いてはおらず、一方で格付機関が電気自動車への取り組みを評価する動きが見られる。資本市場の評価は電気自動車への積極的なシフトを後押ししているように見られる。

1)電気自動車の生産予想台数および研究開発と株価との相関

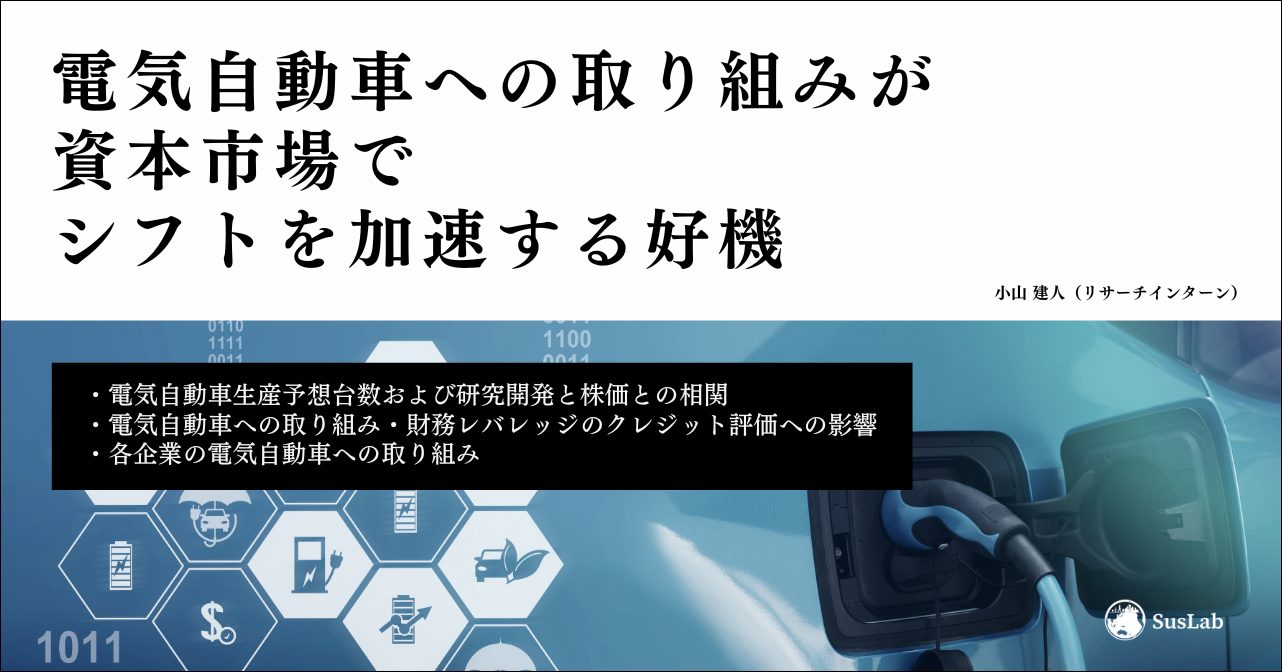

国内主要自動車メーカーおよび先進国主要メーカー[1]の「2030年電気自動車生産予想台数」と株価の指標の1つである「EV/EBITDA」の各社の足元の数値を比較すると、一定の[2]相関関係が確認できる(図表1)。電気自動車への取り組みが資本市場での重要な評価項目の1つとして株価に影響を与えているものと考えれられる。

S&P Capital IQ、各社開示資料よりサステナブル・ラボが作成

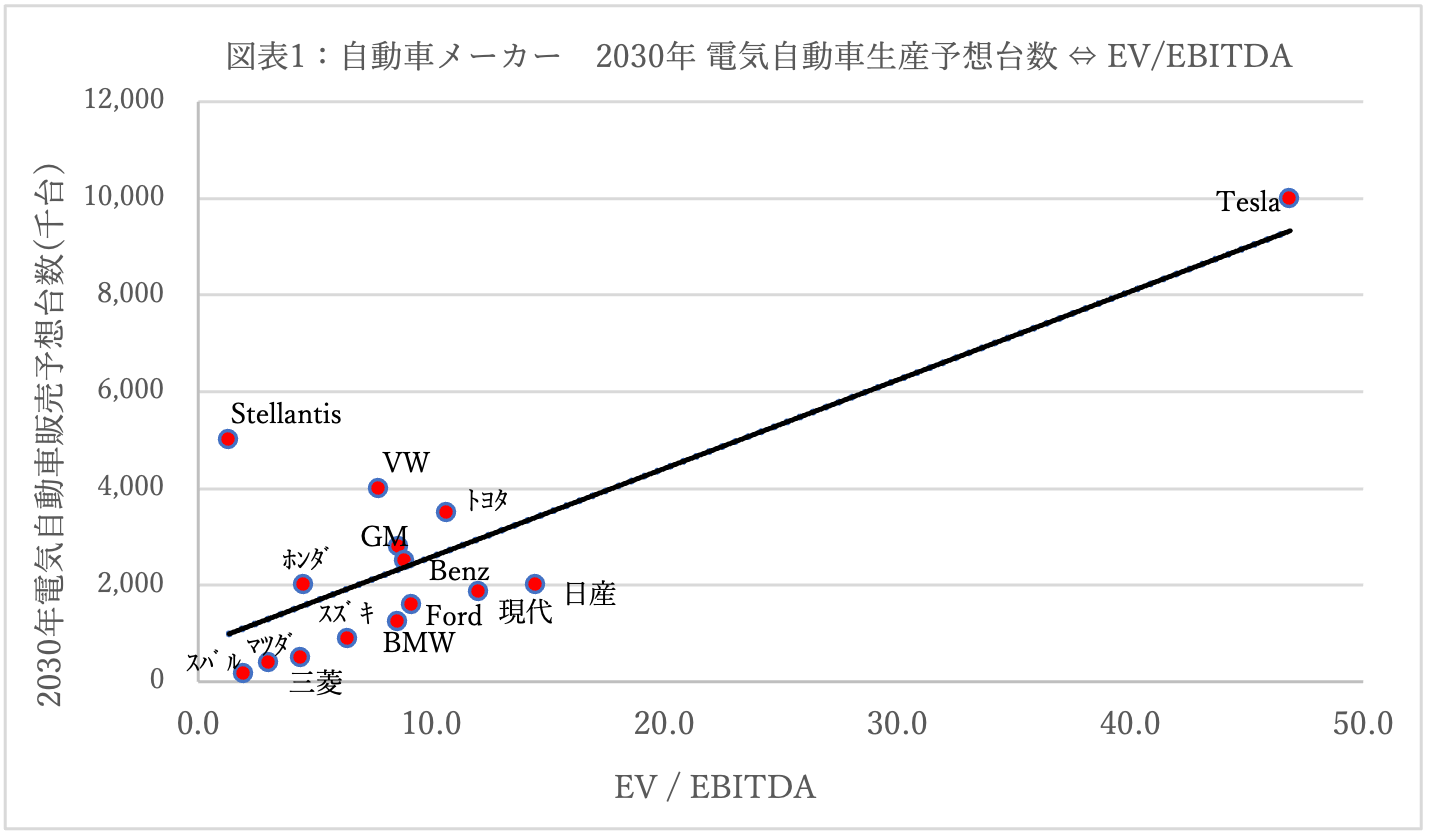

また直近3年間平均の売上高に対する研究開発費と足元の株価についても一定の相関が確認できる(図表2、一部企業はデータの欠落により除いている[3])。電気自動車を含む研究開発費が必要な投資であることが資本市場において理解を得られている可能性が示唆される。

S&P Capital IQよりサステナブル・ラボが作成

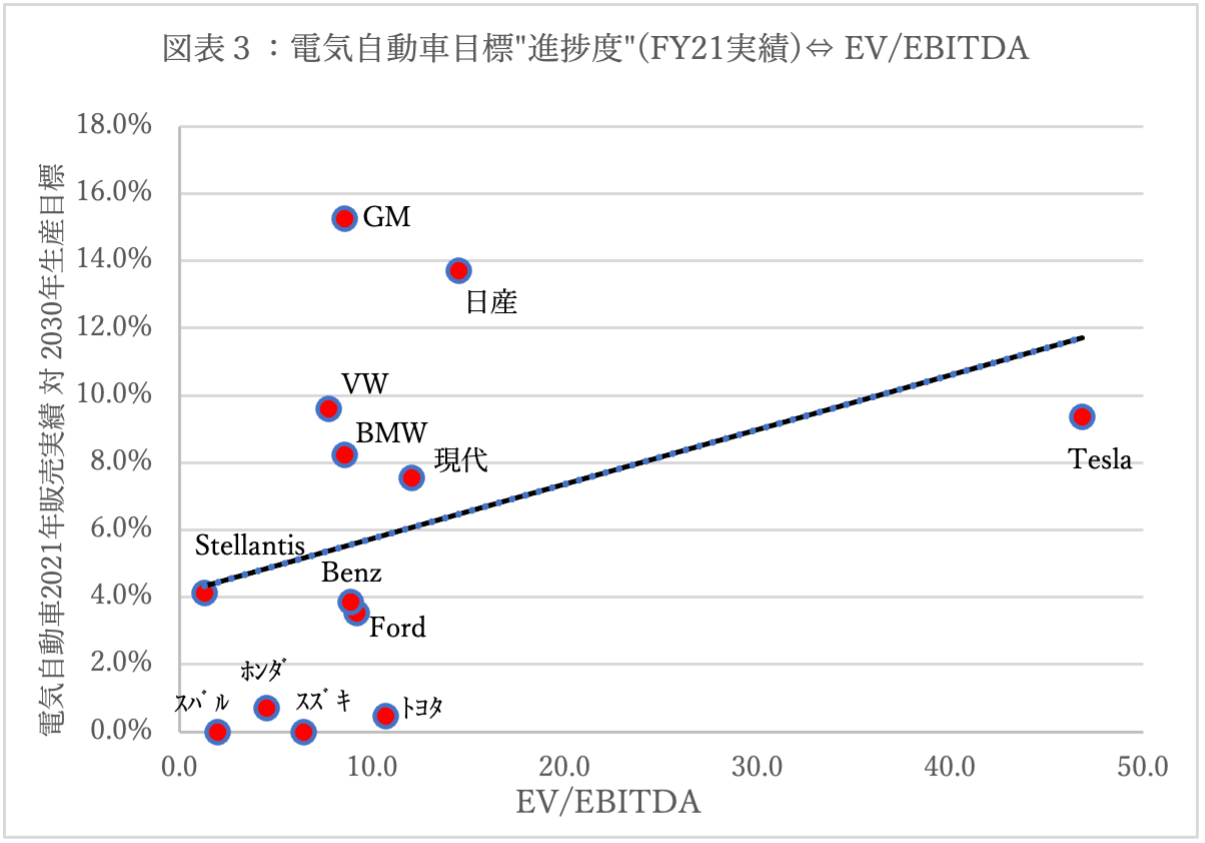

各社の2030年の電気自動車生産目標に対する足元の販売進捗度(=「2030年電気自動車生産予想台数」対「2021年電気自動車販売実績」)については現状株価との相関は大きくない(図表3、R2=0.1282)。ただし、電気自動車の具体的な生産台数目標はここ1〜2年で各社出揃ったところであり、今後、その進捗が資本市場での注目点になる可能性は考えられる。

S&P Capital IQ、各社開示資料よりサステナブル・ラボが作成

[1] トヨタ、日産、ホンダ、スズキ、マツダ、SUBARU、三菱自動車、Volkswagen、BMW、Ford、GM、Stellantis、現代、Tesla

[2] R2 = 0.652。Stellantisは合併直後で手元資金が有利子負債を大きく上回っており、結果としてEVが小さい(Net Debtが大幅なマイナスとなっている)ことから回帰直線から大きく離れた異常値となっているとみられる。

[3] R2 = 0.479。図表1の対象企業からトヨタ、Stellantis、現代、Teslaを除外している。

2)電気自動車への取り組み・財務レバレッジのクレジット評価への影響

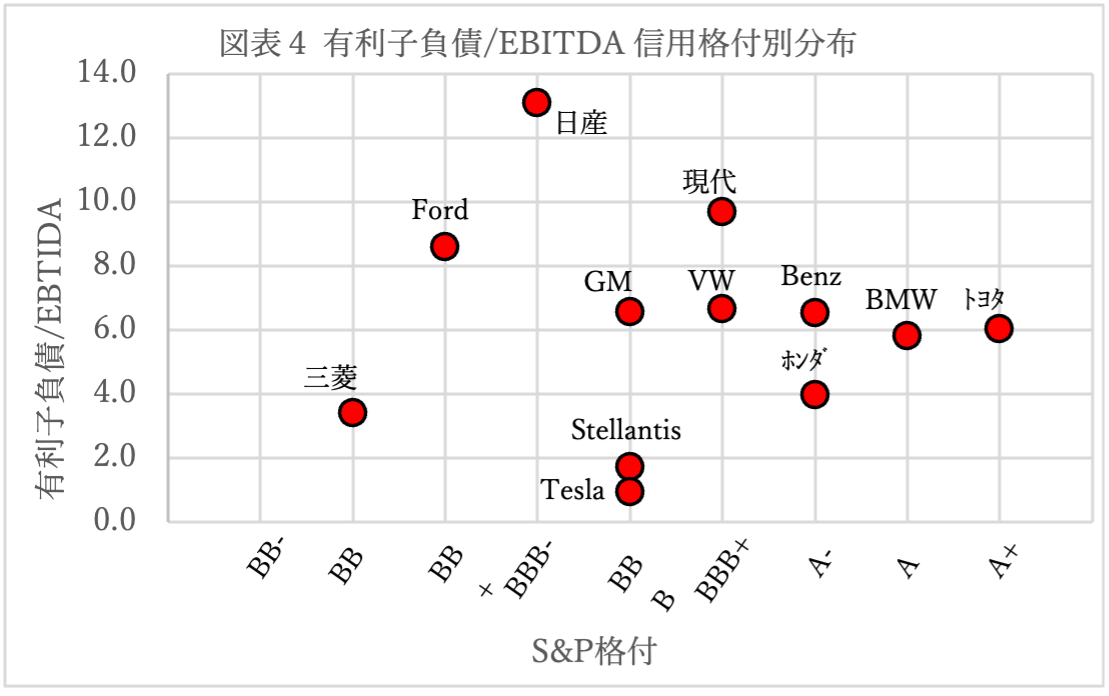

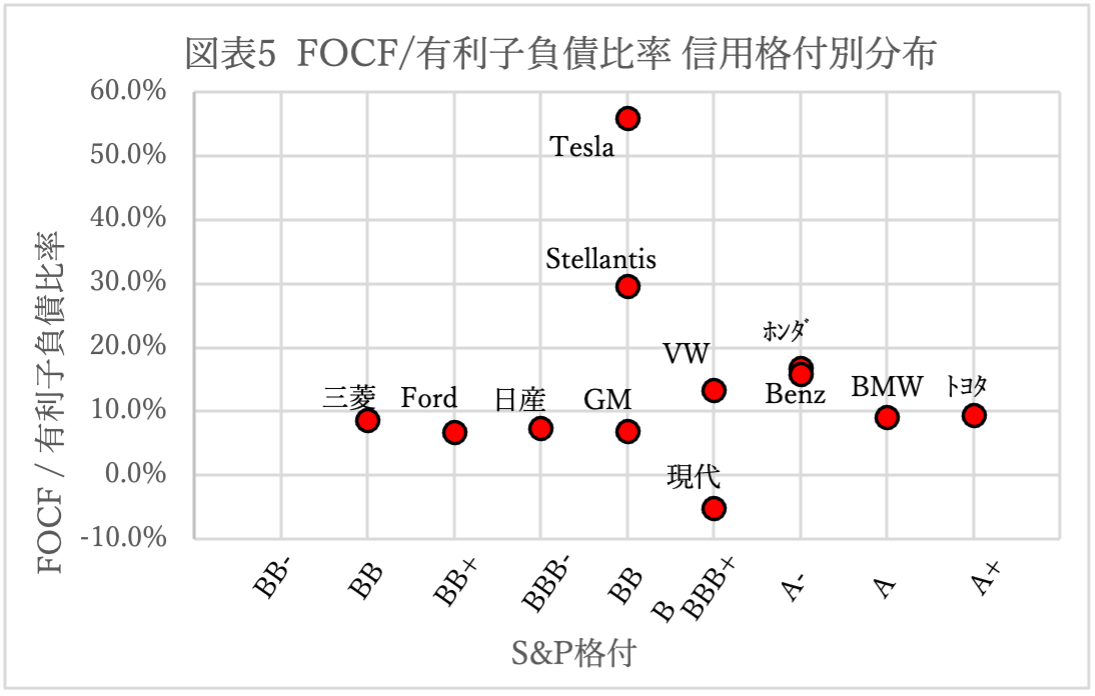

S&Pなどの信用格付において、財務プロファイルの評価として重視されるものの1つが「有利子負債/EBTIDA」や「キャッシュフロー対有利子負債」などの財務レバレッジである。S&Pの信用格付と「有利子負債対EBTIDA(図表4)」および「FOCF[4]対有利子負債比率(図表5)」確認すると、足元の財務レバレッジと現在の信用格付の分布に必ずしも相関があるわけではない。

図表4・5ともにS&P Capital IQよりサステナブル・ラボが作成

またトヨタ、三菱自、現代のように有利子負債が増加しているような企業でもS格付アウトルックを「ポジティブ」または「安定的」としているケースもある(図表6)。

S&P Capital IQよりサステナブル・ラボが作成

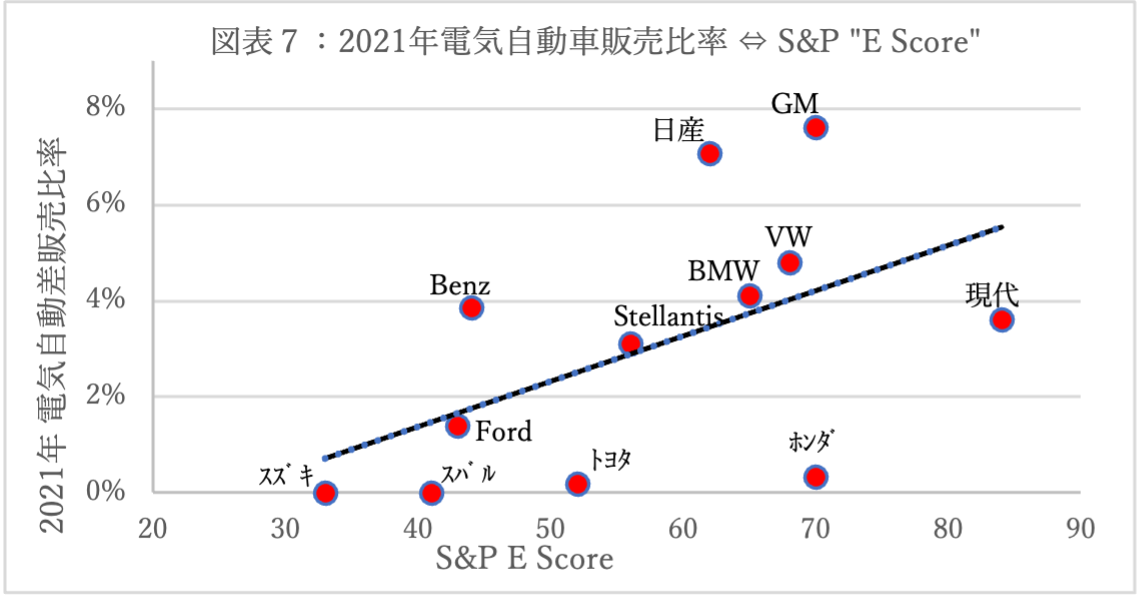

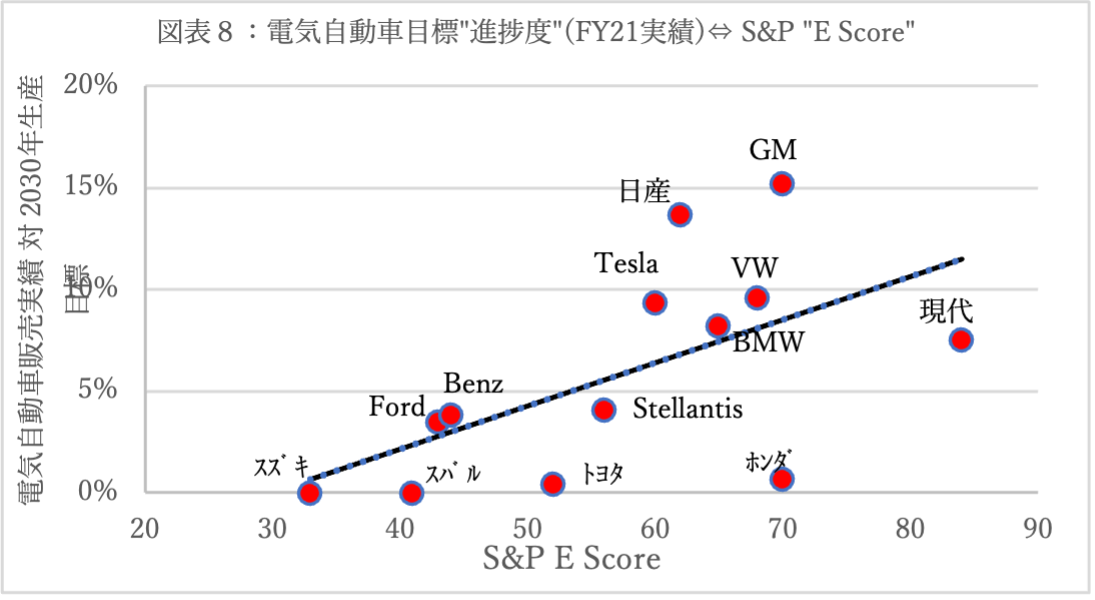

一方、現時点で電気自動車の生産台数目標や販売実績と信用格付の分布とは全体として大きな相関はないが、2021年7月にDaimler(現Mercedes-Benz)を格上げした際、電気自動車への取り組みを進めている点を評価点として挙げるケースがあった(2021.7.28 S&P Upgrades Daimler to A- Amid Accelerated Shift to Electric Vehicles)。S&Pは従来の信用格付とは別に独自のESG Scoreを開示している。同スコアの構成要素の1つであるE(環境)Scoreについては、足元の電気自動車の販売比率(販売台数全体に占める電気自動車の割合)や、2030年の生産予想台数に対する進捗とやや相関関係が見られる(図表7[5]、8)。ESG Scoreは信用格付とは別の枠組みであるため今の段階ではクレジット評価とは別物との整理ではあるが、格付機関が電気自動車への取り組みに注目しているということは確認できる。

図表7・8ともにS&P Global、各社開示資料よりサステナブル・ラボが作成

[4] FOCF(フリー・オペレーティング・キャッシュフロー) = 営業キャッシュフロー – CAPEX

[5] TeslaはEV比率100%と他社比で極端に高いためグラフから除外している。

3)各企業の電気自動車への取り組み

自動車メーカーの多くは下記事例のように2030年までの電気自動車の生産または販売台数目標をここ1,2年で公表・アップデート。公表直後の株価の反応は大きく、投資家の高い関心を集めている。

トヨタ、EVを年350万台世界販売 レクサス全てEVに(2021.12.14 日本経済新聞)

https://www.nikkei.com/article/DGXZQOFD132OK0T11C21A2000000/

トヨタ株が続伸、EV計画加速を好感-目を見張るような規模との声も(2021.12.14 Bloomberg)

https://www.bloomberg.co.jp/news/articles/2021-12-15/R44OA0DWRGG001

GM、厳格な排出基準を支持 30年までに新車50%電動化目標達成へ(2022.9.21 Reuters)

https://jp.reuters.com/article/gm-emissions-idJPKBN2QL1SI

スズキ、EVなど電動車開発に2兆円投資 30年度までに(2023.1.26 日本経済新聞)

4) まとめ

株式市場において電気自動車への取り組みが自動車各社の評価項目の1つとなっているほか、クレジット評価を行う格付機関の関心にもなっている。研究開発や設備への投資負担を強いられるものの。電気自動車への費用は必要なコストと投資家の理解を得やすい現状と考えられることから、シフトを加速すべきタイミングであると考えらえる。

各社開示資料よりサステナブル・ラボが作成

小山建人(リサーチインターン)

住友生命保険にて資産運用業務に従事。クレジットアナリストとして、融資や海外社債投資の実行審査・与信判断を担当。その後、HEC ParisにてMBAを取得するため渡仏。サステナブル・ラボではインターンとしてリサーチ業務に従事。

■金融機関・コンサルティングファーム・経営企画向け非財務データバンク

「TERRAST(テラスト)β」

■事業会社向け、ESG/SDGsの見える化ツール

「TERRAST for Enterprise β(T4E)」