Reported by Yukinori Toda(Data Scientist)and Ingo Tietböehl(Director of ESG Research and Solutions)

概要:2021年コーポレートガバナンスコード改定を念頭に財務指標とガバナンス指標を分析

会社の組織形態(監査役設置会社、監査等委員会設置会社、指名委員会等設置会社)は変化なし、各監査・報酬・指名委員会の設置への柔軟な対応が求められる。

独立取締役は約60%の企業で5年で約1人増加。2022年時点で社外役員を全て独立役員としている企業は約80%。独立役員の活用はかなり進んでいる

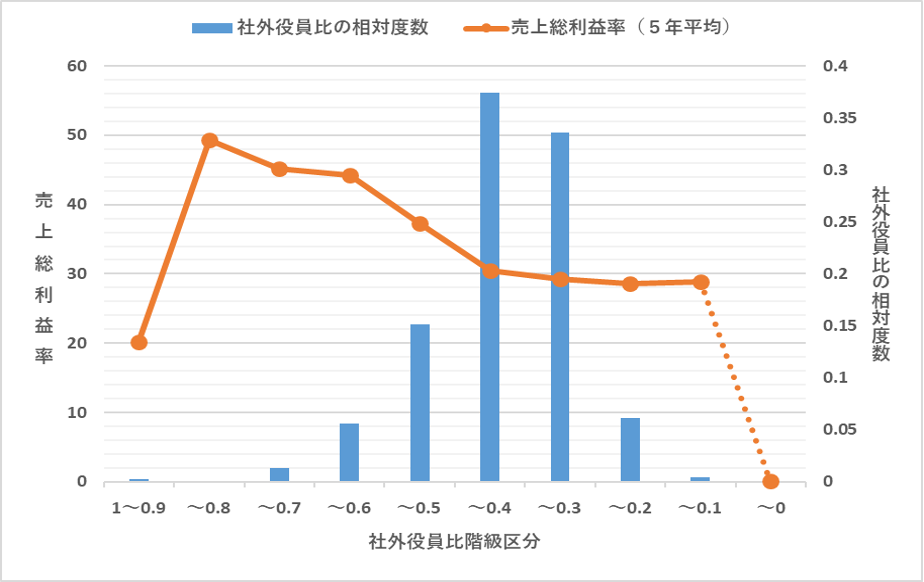

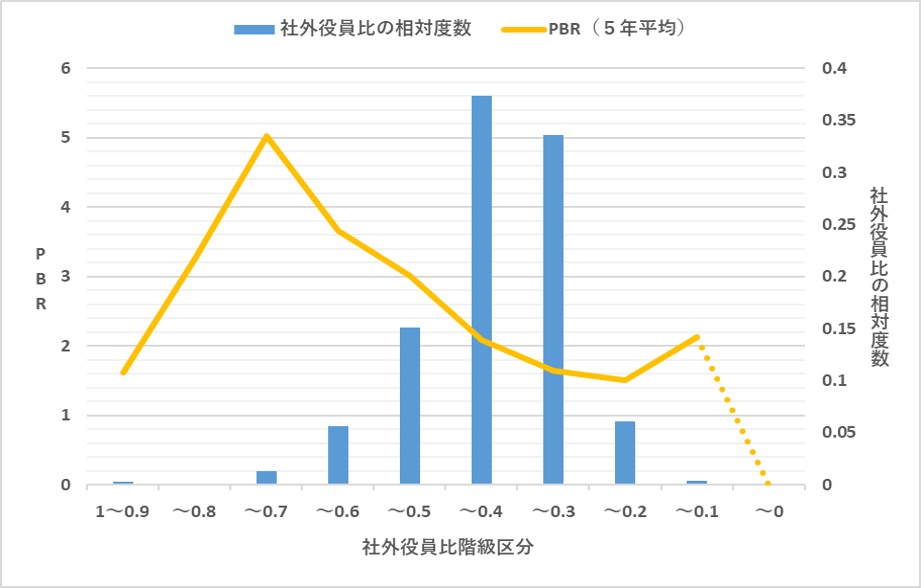

営業利益率やPBRと社外役員比率が小さく相関。収益構造や市場評価の要素を反映していると考えられる

全企業のうち約70%が社外役員比0.5~0.3、しかし社外役員比0.9~0.6の方が企業価値が高い可能性

会社の組織形態と各委員会などガバナンス指標に関するデータカバレッジの拡大に努めるべき。さらに、データサイエンスによる企業価値に対するガバナンス指標を正確に計量する手法の開発が必要。また、データ分析とガバナンスドメイン知識を組み合わせ、ルール設計に資する方法論を探りたい。

目次

1. はじめに

2. 日本のコーポレートガバナンスコード改定の要点

3. 仮説考察

4. データ分析

5. まとめ

1.はじめに

当社は、ESGデータを用いた財務指標分析モデリングを行っており、今回はコーポレートガバナンス指標に焦点を当て、財務指標とガバナンス指標の企業価値に基づく関係性を分析したます。

コーポレートガバナンスとは、会社が、株主をはじめ顧客・従業員・地域社会等の立場を踏まえた上で、透明・公正かつ迅速・果断な意思決定を行うための「企業統治」の仕組みです(日本公認会計士協会)。

近年では、企業不祥事の増加やグローバル化による外国・機関投資家などの株主の増加を背景に、より一層透明性の高いガバナンスが求められております。特に日本において、企業価値の観点より、「攻めのガバナンス」が唱えられ、持続的な成長を意識したステークホルダーとの対話と企業統治の仕組みづくりが重要になりつつあります。ESGの観点でもサステナビリティを巡る課題を、リスクとしてのみならず収益機会としてとらえ、機関投資家として実際の投資判断の重要なファクターとなりつつある現状があります。

これらを背景に、企業が従うべきコーポレートガバナンスの原理・原則を定めたものが「コーポレートガバナンス・コード」です。特に東証プライム上場企業のような社会的影響力の高い企業において、コーポレートガバナンスコードの遵守が求められており、ESGにおけるコーポレートガバナンス評価の基準となります。コーポレートガバナンスコードは企業のコーポレートガバナンスの社会的動向を探る意味で大変重要なものであり、国際的な議論をもとに日本の企業統治のあり方を決定づけるといえます。

では、ESGにおけるガバナンスをどのように位置づけるべきでしょうか?

ESGの観点から環境・社会課題の解決が唱えられ、企業価値や経営の観点から、「持続的な成長」「中長期的な企業価値の向上」などが提唱されております。環境・社会課題の解決の観点では、ステークホルダーによる監督や対話を通じて環境・社会問題の発生が抑制されると考えます。コーポレートガバナンスコードなどによるルールや原則・指針を通じた良い会社と社会システム作りが企業のESG活動の前提となる、という視点です。企業価値の観点では、様々な環境・社会課題を抱えるステークホルダーとの不和をリスクとして考え、さらに積極的な環境・社会課題の解決を機会として考えます。ESGへの取り組みがファイナンス市場などを通じて良いビジネスや経営へと循環し、企業価値を生む、という視点です。ESG全体を企業活動の中に組み込む土台として、ガバナンスを認識する潮流があると考えられます。

そこで、今回、コーポレートガバナンスコードに注目し、企業のガバナンス動向をデータ分析したいと考えました。

このレポートでは、統計指標の分析によるインプリケーションと考察を目的とします。

2.日本のコーポレートガバナンスコード改定の要点

分析の前提となる、日本のコーポレートガバナンスコード改定の要点は以下の通りです。

コーポレートガバナンスコード改定 (2021年、日本取引所グループ)

ⅰ. 取締役会の機能発揮

- プライム市場上場会社において、独立社外取締役を3分の1以上選任

- 指名委員会・報酬委員会の設置

- スキルマトリックス開示

- 他社での経営経験を有する経営人材の独立社外取締役への選任

ⅱ. 企業の中核人材における多様性(ダイバーシティ)の確保

管理職における多様性の確保、多様性に関する人材育成方針・社内環境整備、これらの目標・方針などの公表

ⅲ. サステナビリティ(ESG要素を含む中長期的な持続可能性)を巡る課題への取り組み

方針策定、プライム市場を対象にTCFD開示

ⅳ. その他、「子会社」への対応、電子媒体・英文利用促進

上記の改定内容に基づき、データ取得の観点から特に「ⅰ.取締役会の機能発揮」に着目しました。

2018~2022年、プライム上場企業1838社を対象にし、29の財務指標(*注)、会社の組織形態(監査役設置会社、監査等委員会設置会社、指名委員会等設置会社)、社外取締役、独立取締役のデータ集計と記述統計分析を行いました。

スキルマトリックスについては、自然言語処理を用いたデータ作成しており今後にご期待ください。

*注)使用した29の財務指標

収益、営業利益率、’経常利益、EBITDA、純利益(損失)、総資産、自己資本合計、発行株数、ROIC、投下資本利益率、営業活動によるキャッシュフロー、売上総利益率、売上年間成長率、純利益年間成長率、資産回転率、FinLev、ROE、ROA、PER、PBR、過去時価総額、総資産:5年平均成長率、EBITDA成長率(前年比)、企業フリーキャッシュフロー1年成長率、経常利益/売上高比率、フリーキャッシュフロー、純資産比率(%)・自己資本比率(%)、流動比率、EBITDA/支払利息比率、資本的支出・資産追加取得

3.仮説考察

前提として、ガバナンスと企業価値についてどのように考え、仮説を立てるべきでしょうか?

私は以下の仮定を念頭に置き分析しました。

ⅰ )経営戦略の良し悪しを反映した財務指標への相関、ファイナンス市場評価を反映した財務指標への相関

ⅱ )コーポレートガバナンス設計を念頭に置いた場合の財務指標と社外取締役比の非線形な相関とその最適基準

ⅰ )について考え方を整理します。

企業のガバナンスについてと企業業績(売上高・PBRなど財務指標)の関係を調べたいと考えていますが、実際、どのような要因が財務指標に影響をもたらすのでしょうか?

オーソドックスな議論を参考にまとめますと、➀経営意思決定の透明性や公正性を高めることそれ自体が良い経営戦略を生む、➁適切な会社の機関設計を行い、各委員会などを設置し経営陣の選解任・報酬などを通じてインセンティブを適切にコントロールすることで、経営陣のパフォーマンスを高める、③取締役会の助言・監督機能を社外・独立役員の活用やダイバーシティ確保・社外役員等のスキル活用などの施策により強化することで、良い経営の意思決定やリスクテイクが可能になる、➃取締役会に高水準の監督機能を持たせ、特に株主を中心とするステークホルダーと適切な関係を築き、ファイナンスに関する資金調達・経営戦略、資本コストにメリットをもたらす。

整理すると

①経営の透明性

②経営者のインセンティブ

③助言・監督機能

④資金調達・資本コスト

これらを通じて企業価値が高まると考えられます。財務指標においては、営業利益率・ROEなどより収益構造を決定するといえる経営戦略の良し悪しを反映した指標やPBRなどファイナンス市場評価を反映した指標においてよりコーポレートガバナンスの影響力が強いと仮説を立てます。

ⅱ )について考え方を整理します。

企業価値を前提に置きながら、どのようなガバナンス設計をすべきか、という問題もまた企業価値とコーポレートガバナンスを考えるうえで重要です。一般に、会社の機関設計という議論では企業の組織形態の3類型(監査役設置会社・監査等委員会設置会社・指名委員会等設置会社)や社外役員の活用という観点で、指名委員会設置会社・社外役員の活用により監督機能を強化することで、透明性と規律が高まりステークホルダーとの関係が向上するという考え方を念頭に置きます。一方で、企業の経営においては監査役会設置会社で社内役員が多いという従来の形態の方が、経営に関する意思決定において様々な問題に対して即効性のある意思決定ができるという意見もあります。また、取締役会を対外的な監督・対話の場としない方が、経営的意思決定の実質性と議論の情報の信頼性などを担保できるという考え方もあります。

すなわち、

・経営の監督と透明性⇔経営の意思決定に関する実効性

のトレードオフが存在すると考えられます。

ここに関する議論も多様ですが、今回はデータの制約などを念頭に置き「社外取締役比」の設計において非線形性を仮定し、最適な基準はあるのか?を考察しました。

これらの仮説を背景に簡単なデータ分析をしてみましょう。

4.データ分析

・会社の組織形態について(2022年、1838社)

監査役設置会社 : 1061社 (59%)

監査等委員会設置会社 : 690社 (38%)

指名委員会等設置会社 : 70社 (4%)

5年でほとんど変化はありませんでした。特に近年では、取締役会を超えた幹部候補を含んだ監査・指名・報酬・その他委員会を各社が設置するようになり、2021年改訂コーポレートガバナンスコードでも要請されています。今後は会社の機関設計も多様化していく可能性があり、実態に即して会社ごとに見ていき、さらに細かくデータ分析していく必要があります。

・独立取締役について

平均増加数(2021年ー2020年…、で全年度の差分をとり、平均値を算出):約1人(0.89)

独立取締役数が5年で増加した企業数 : 60% (1080社)

独立取締役数が5年で変化なしの企業数 : 34% (612社)

独立取締役数が5年で減少した企業数 : 6% (110社)

2018年社外役員に対する独立役員の割合 : 89%

2022年社外役員に対する独立役員の割合 : 95%

→6ポイント増加

2018年の社外役員に対する独立役員の割合が1 : 69%

2021年の社外役員に対する独立役員の割合が1 : 82%

→13ポイント増加

現在のコーポレートガバナンスコードの潮流を踏まえ、直近5年で約一人の社外役員を約60%の上場企業が増加させています。社外役員のうち関連会社で業務関係がなく、報酬等を受けていないなど独立性の法律要件をクリアした役員が独立役員といえます。平均値で見て社外役員のうち90%が独立役員といえます。実際、調査対象の2021年プライム上場企業ではすべてが独立役員の企業が80%です。

以上のデータには欠測値バイアス(未開示のデータのバイアス)、1838社対象企業に対するバイアスが含まれているので注意が必要です。しかし、多くの企業が独立取締役を増やしており、特に影響力の高いプライム企業では顕著であることがわかります。

・社外役員比(取締役会総数に対する社外役員の割合)と財務指標の関係(ともに5年平均)

社外役員比と売上高 : 0.06 → 29の財務指標のうちほとんどが0.1以下

・比較的相関が高い財務指標

社外役員比と営業利益率のピアソン相関係数 : 0.13

社外役員比と売上総利益率のピアソン相関係数 : 0.21

社外役員比とPBRのピアソン相関係数 : 0.20

社外役員比と総資産・5年平均成長率のピアソン相関係数 : 0.17

全企業のうち約70%が社外役員比0.5~0.3

売上総利益率の平均値が最も高いのは社外役員比0.9~0.7の企業群

PBRの平均値が最も高いのは社外役員比0.8~0.6の企業群

単純にピアソン相関係数を計算すると、相関はなく、あったとしても0.2程度と非常に弱いという結果が見て取れます。営業利益率・PBRなどが比較的相関があるといえ、コーポレートガバナンスが企業の収益構造・ファイナンス市場の企業評価に影響を与えたといえます。

次に社外役員比率(取締役会総数に対する社外役員の割合)をもとに、直近5年の企業は実際にどれくらいの割合で社外役員を採用しているのか?また、その比率は適切かを分析してみました。全企業のうち約70%が社外役員比0.5~0.3で、4割程度が社外役員比のトレンドといえます。しかし、社外役員比を階級で見た場合、サンプル数は非常に少ないですが、売上総利益率やPBRが高い企業では社外役員比0.9~0.6となっています。社外役員比が高いため、多様なスキルを活用した良い経営の意思決定ができるのか、あるいは透明性が高く、株主評価が高いのか、理由は様々に考えられます。社外役員を増やした方が企業価値に良いことが可能性として示唆されます。

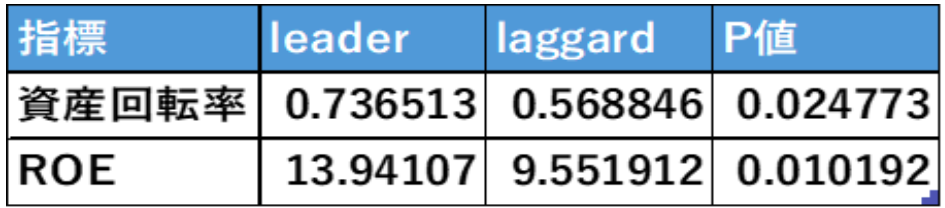

・MSCIガバナンス評価

MSCIのコーポレートガバナンスの評価が高い企業・低い企業の財務指標を比較しました。

データ:2022年、137企業、コーポレートガバナンスのleaderとlaggardの平均値比較

ウェルチのT検定で有意であった財務指標 : 営業利益率、総資産、資産回転率、ROE

→特に、資産回転率とROEでleaderが高パフォーマンス

ESG格付け評価機関であるMSCIの評価をもとに、良いガバナンスの企業はどのような財務パフォーマンスであるのかを比較しました。

ROEや資産回転率などガバナンスが良い企業ほど資本効率が高いかもしれません。

5.まとめ

1、監査役設置会社(59%)、監査等委員会設置会社(38%)、指名委員会等設置会社(4%)

2、5年で増加した独立取締役数・企業数 :約1人、 60%、

社外役員に対する独立役員の割合 :5年で6%増

2021年の社外役員に対する独立役員の割合が1(全て独立役員): 82%

3、社外役員比とごく弱い相関があった財務指標は営業利益率、売上総利益率、PBR、総資産、5年平均成長率。

・全企業のうち約70%が社外役員比0.5~0.3、

・社外役員比0.9~0.6の企業群でPBR・売上総利益率の平均値が高い

4、MSCIガバナンス評価ではROEや資産回転率等ガバナンスが良い企業ほど資本効率が高い

2021年のコーポレートガバナンスコード改定に基づき、基礎統計でトレンドを分析しました。

会社の組織形態では、株主の監督機能の観点と経営の柔軟性などの要請のトレードオフが根底にあり、各社柔軟な設計が求められてきました。そのような本旨に即せば、より委員会の設置により柔軟な会社の機関設計がとれることは理にかなっております。データを拡充しながら経営幹部候補や監査・報酬・指名・その他委員会も含めた経営意思決定の設計を分析していくことが今後は求められます。データ分析的には、あまりに企業の裁量が増え「自由演技」になれば、データ取得や評価軸の設計が難しくなり悩みどころです。適切なデータ開示ルールを設計し、積極的に企業の皆様にデータを開示して頂くことを望みます。私たちも今後のビジネスとESG研究を通じて積極的にデータを収集していきたく考えております。

独立役員は2021年コーポレートガバナンス改定の影響もあり、増えていくことでしょう。特に自社以外の専門性の高い特有のスキルを持つといえる独立役員の活用に注目したいです。社外・独立役員の活用の経営戦略への有効性が示されれば、さらに社外・独立役員の活用が高まることでしょう。実際の役員の取得スキルをまとめたスキルマトリックス情報が企業のwebサイトや「定時株主総会の招集ご通知」などで公開されております。今後は企業価値に対して役員がどのようなスキルを持つべきかを分析し、より有効な役員の選任に資するデータ分析が可能となります。

財務指標とコーポレートガバナンス指標の相関を計算するとほとんどが0.1以下であったとしても約0.2でした。ESG領域で非財務指標から財務指標への相関や影響を正しく分析する上で、基本的な相関係数が低いという問題は頻繁に遭遇します。社外役員比と財務指標の関係は非線形であることも考えられ、さらに業種や経済規模といったクラスタリングの問題もあり、他の統計手法を用いるべきかもしれません。非線形性・因果分析などの計量モデルを用いてガバナンス指標の企業価値へのインパクトを推計する手法が必要です。データの観点から解決策を探るとすれば、非財務指標を参考に正・負のインパクトを決定する他の要因はないのか、あるとすればどのような経路や変数によるのかをさらに探索したいと考えております。この問題は、新しいデータ取得やその他のデータサイエンス技術によって解決できるのか?また、相関がないとすれば、ESG領域とビジネス・金融領域においてどう対処すべきか?あるいは、今後のESGトレンドによって結果が変わりうるのか?私たちの大きな挑戦すべき課題です。

今後は、ESG・金融分野の解析モデルと既存の機械学習データサイエンスのテーマ(因果推論など)をピックアップし、挑戦的なデータサイエンスを試みたいと考えております。

コーポレートガバナンス論にも様々な考え方があります。社会的存在である会社とそのステークホルダー全体という観点で、株主を中心として対話と調整を促すこと、それを意思決定に反映させることが会社や社会の在り方をよりサステナブルにする、と考えております。さらに、コーポレートガバナンスは経営の意思決定などの会社の内部的統治であると同時にステークホルダーによる会社の社会的統治でもあり、会社の統制システム全体としてとらえることができます。サステナブルな会社や社会作りのためにはコーポレートガバナンスという統治システムを(データ)サイエンスによって解明し、ドメイン知識を組み合わせたエビデンスベースでコーポレートガバナンスコードや各会社の機関設計を発展させていく必要があると考えております。

■金融機関・コンサルティングファーム・経営企画向け非財務データバンク

「TERRAST(テラスト)β」

■事業会社向け、ESGのスマートな開示と改善、ESG/SDGs経営推進ツール

「TERRAST for Enterprise β(T4E)」